小规模3%减按1%,先按3%价税分离做账,再把2%转营业外收入吗?

小规模新政实施后,总有朋友咨询相关账务处理的问题,其中有这样一个问题引起了共同的关注。我们给您分享如下,供您参考

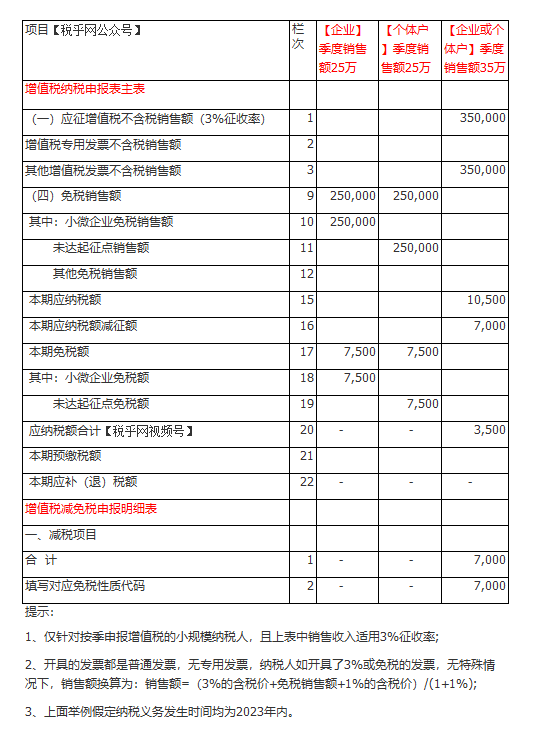

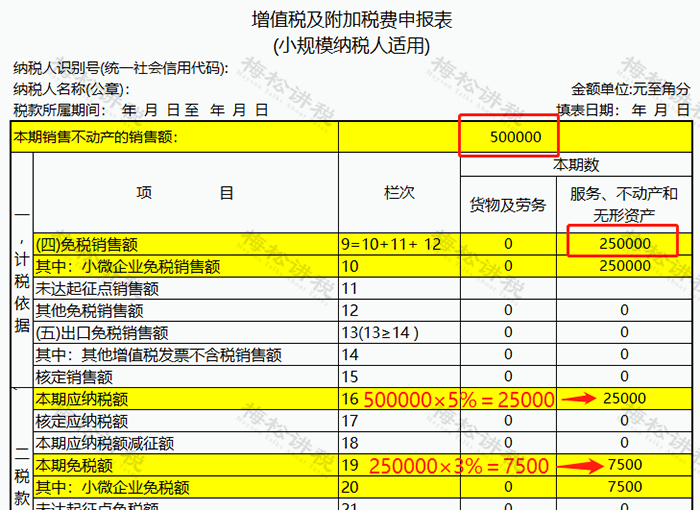

2023年小规模纳税人增值税申报表

.填写示例

按3%价税分离,然后2%转营业外收入

是什么意思?

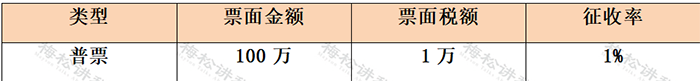

举个例子: 某公司是一家小规模纳税人,2023年1季度开具1%增值税普通发票100万,无其他销售事项。 按3%价税分离,然后2%转营业外收入是指: 将收到的101万元按3%计算出销售收入,即:101÷(1+3%)= 98.06万元,税额=101-98.06=2.94万元,因为是按照1%税率交税,所以,将101÷(1+3%)*2%=1.96万元计入营业外收入(或其他收益),1万元即为朴税公司要缴纳的增值税。 体现在账务处理方面为: 借:银行存款 101万 贷:主营业务收入 98.06万 应交税费—应交增值税 2.94万 借:应交税费—应交增值税 1.96万 贷:营业外收入/其他收益 1.96万 以上就是部分人持有的小规模新政账务处理的观点,这个观点看似很有道理,但真的是对的吗?这么做在实操方面会有麻烦吗?我们就给大家具体分析一下。

按3%价税分离,然后2%转

营业外收入可行吗?

NO!

如果你真的像上述案例中那样处理,在实操方面将会遇到两个麻烦。

一、账上收入和申报表不一致

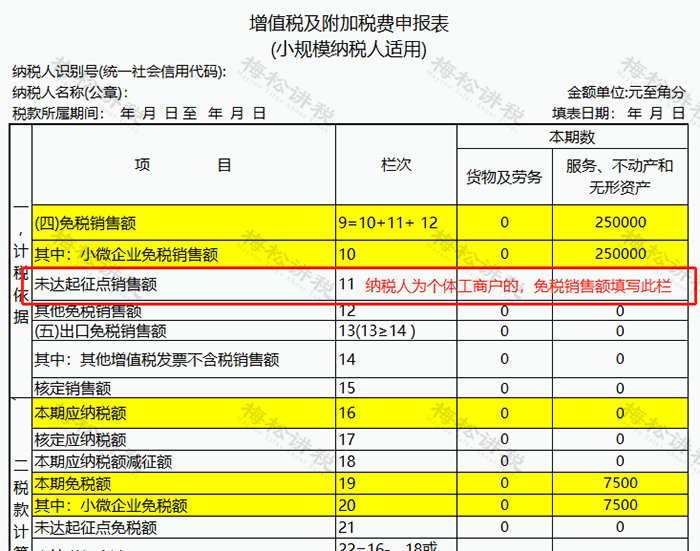

申报表填写如图所示:

表中是按照正常的1%进行价税分离的,而账上却用3%进行价税分离,于是就导致了这样的结果:

账上收入=98.06万元

申报表收入=100万元

两者就出现了不一致。

二、账上税额与开票税额严重不一致

还是以上述案例为例:

按3%换算时的账务处理为:

借:银行存款 101万

贷:主营业务收入 98.06万

应交税费—应交增值税 2.94万

借:应交税费—应交增值税 1.96万

贷:营业外收入/其他收益 1.96万

最后缴纳的增值税=2.94-1.96=0.98万元,和实际的开票税额1万元出现不一致,最后导致的结果是,税额是按1万元交的,账上是按照0.98元核算的,账务和开票全乱了,严重影响了账票核对!

那既然这样做是错的,小规模究竟该怎么做账,怎么申报呢?

小规模做账、申报

统统按这个来!

一、账务处理

还是以上述案例为例:

正确的账务处理为:

借:银行存款 101万

贷:主营业务收入 100万

应交税费—应交增值税 1万

最后缴纳增值税时:

借:应交税费—应交增值税 1万

贷:银行存款 1万

这样申报表和账务处理也就全部一致了。

二、申报实操

这里我们给大家列举几个实际案例(注意:与上述案例无关)。

1、季销售额未超过30万且未开具专票

例:A公司为按季申报的小规模纳税人,2023年1月-3月提供服务(不含税)25万元,开具免税的普通发票。

分析:免税销售额=250000元;免税额=250000×3%=7500元

主表主要栏次如下:

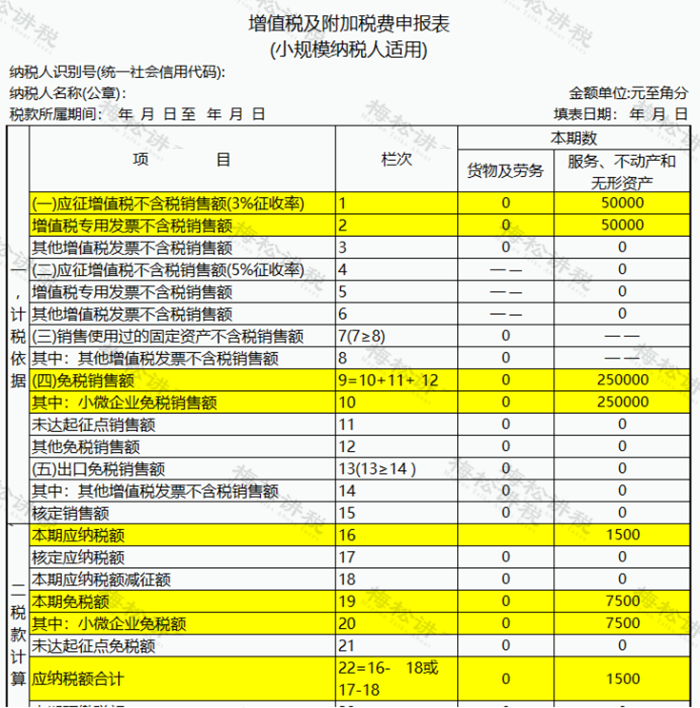

2、季销售额未超过30万但开具了专票

例:A公司为按季申报的小规模纳税人,2023年1月-3月对外提供服务情况如下:开具1%普票销售额:250000元,开具3%专用发票销售额(不含税):50000元。

分析:普票销售额=250000元;专票销售额(不含税)=50000元;应纳税额=50000×3%=1500元。

主表主要栏次如下:

3、扣除不动产销售额未超过30万

例:A公司为按季申报的小规模纳税人,2023年1月份销售服务20万元(不含税),2月销售服务5万元,同时销售不动产50万元,3月份因特殊原因未销售货物,相关业务均未开具专用发票。

主表主要栏次如下:

扣除不动产销售额未超过30万元,可以避免多填一张减免税明细表。

4、差额扣除后销售额未超过30万

例:A公司为按季申报的小规模纳税人,2023年1月-3月提供建筑服务350000元(不含税),开具普通发票,季度支付可扣除的分包款150000元。

主表主要栏次如下:

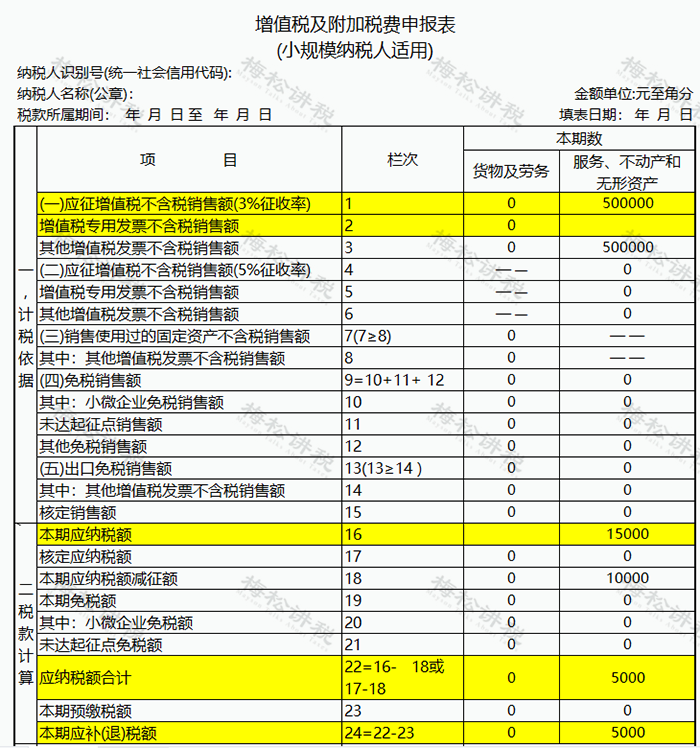

5、季销售额超过30万

例:A公司为按季申报的小规模纳税人,2023年1月-3月提供服务50万元,开具1%普通发票。

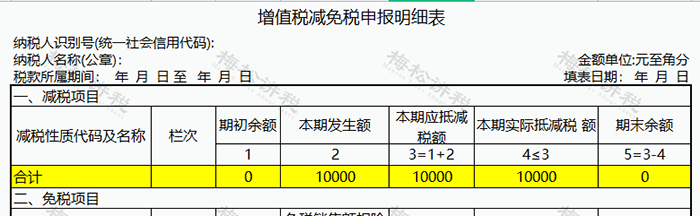

合计月销售额超过10万元的,减按1%征收率征收增值税的销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次

减免税申报明细表:

主表主要栏次如下:

财会研析,会计人的宝典