以房抵债的税会处理(20230226更新)

以房抵债是指用房产来抵偿欠款,相当于把房产处置了,然后用售房款归还欠款。以房抵债,债务人通常是作视同销售处理,需要缴纳增值税及相关附加、企业所得税、土地增值税、印花税等税收。债权人取得、持有房产时要缴纳契税、房产税、土地使用税等税收。

(1)根据国家税务总局公告2011年第13号规定,纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。

根据《财政部 税务总局继续执行企业 事业单位改制重组有关契税政策》(财政部 税务总局公告2021年第17号)规定,企业依照有关法律法规规定实施破产,债权人(包括破产企业职工)承受破产企业抵偿债务的土地、房屋权属,免征契税;对非债权人承受破产企业土地、房屋权属,凡按照《中华人民共和国劳动法》等国家有关法律法规政策妥善安置原企业全部职工规定,与原企业全部职工签订服务年限不少于三年的劳动用工合同的,对其承受所购企业土地、房屋权属,免征契税;与原企业超过30%的职工签订服务年限不少于三年的劳动用工合同的,减半征收契税。

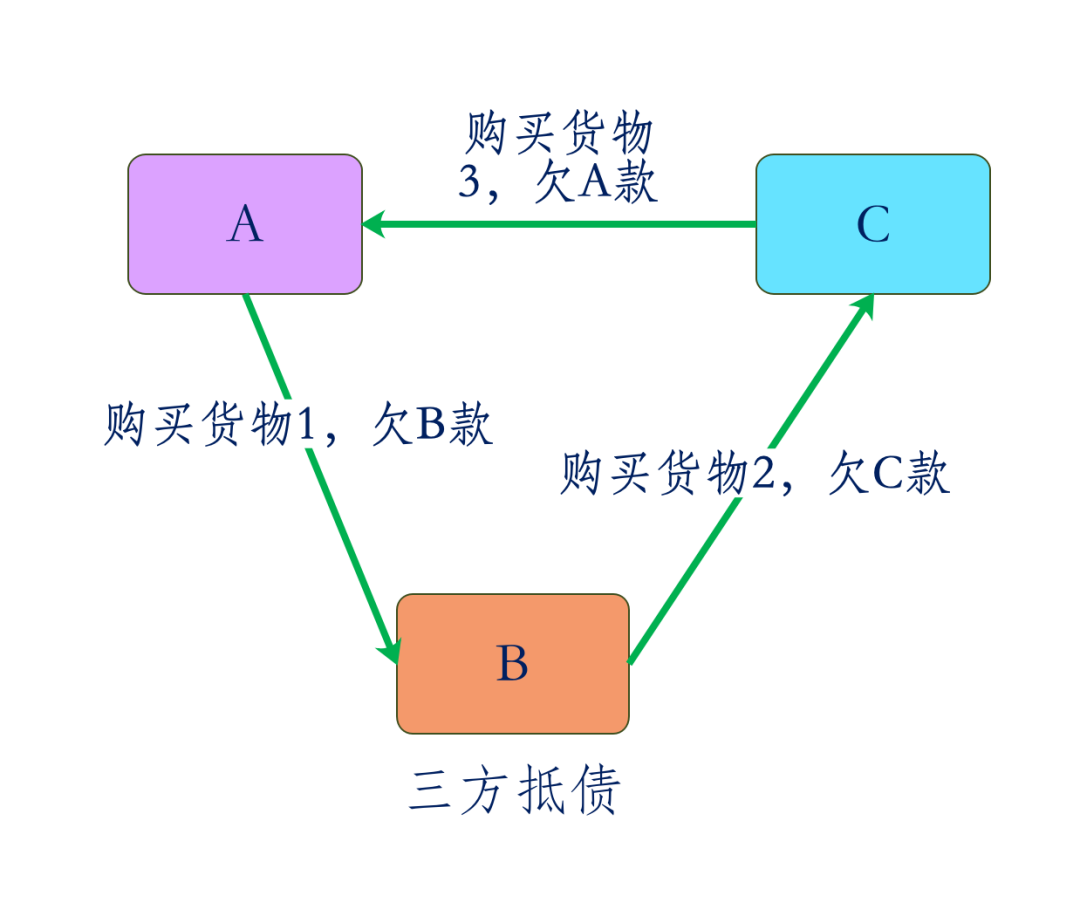

先看个例子:A生产A1产品,B生产B1产品,C生产C1产品。A从B购买B1产品,欠款,记其他应付款—B;B从C购买C1产品,欠款,记其他应付款—C;能否B欠C的款由A来还?

假设C本身有购买A1产品的需求,与其让它从市场其他处买,不如促成其从A处购买,C公司记其他应付款—A。

此时签三方抵债协议仅涉及往来款项。以房抵债也是如此,前提是业务真实,价格公允。

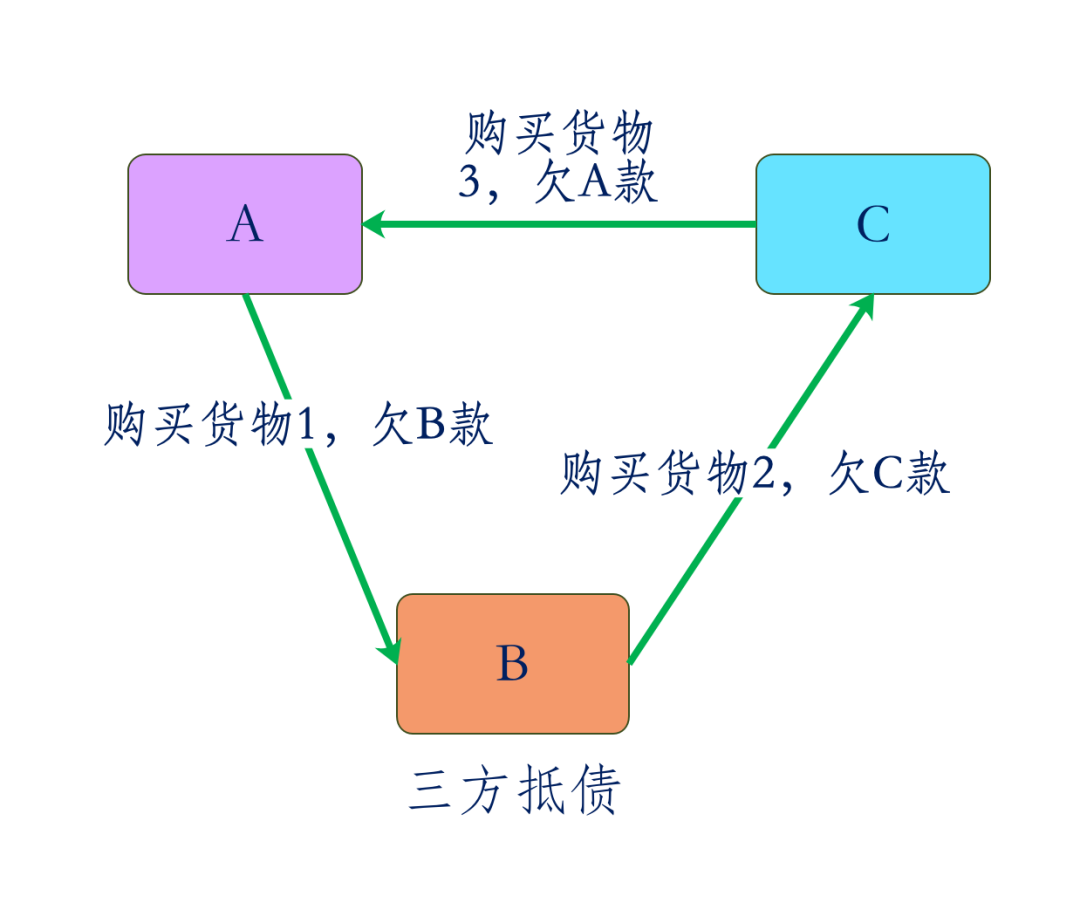

B是房地产公司,C是建安企业,A是C的分包方,B欠C工程款,C欠A分包款,A拟向B购买商铺。签订三方抵债协议,B欠C的工程款用B的开发产品来抵偿。

版权声明:

作者:税微说税

链接:https://tax.osgz.com/1420.html

文章版权归作者所有,未经允许请勿转载。

THE END