人力资源外包的增值税处理

近日,人社部公布《人力资源服务机构管理规定》,对人力资源服务活动进行了规范。文件规定,开展人力资源服务外包,不得以注册个体工商户等方式帮助用人单位规避用工主体责任、与用人单位串通侵害劳动者合法权益等要求。什么是人力资源服务外包,与劳务派遣有何区别,增值税如何缴纳?本文进行梳理。

一、概念

人力资源外包是指人力资源公司按照用工单位的需求找到合适的人才然后推荐给实际用工单位,所用的人才跟实际用工单位订立劳动合同。人力资源服务活动包括职业中介、人力资源供求信息的收集和发布、就业和创业指导、人力资源管理咨询、人力资源测评、人力资源培训、人力资源服务外包等活动。

人力资源服务的特点是人力资源公司只是作为经纪代理,所用人员与实际用工单位即存在劳动合同关系又存在实际用工关系。与劳务派遣相比:

(一)相同点:

二、增值税税目

现代服务——商务辅助服务——经纪代理服务(财税〔2016〕47号)

三、增值税销售额

不包括受客户单位委托代为向客户单位员工发放的工资和代理缴纳的社会保险、住房公积金。

四、增值税税率、征收率

(一)一般纳税人

1.一般计税:税率6%

2.简易计税:征收率5%

(二)小规模纳税人

征收率:3%

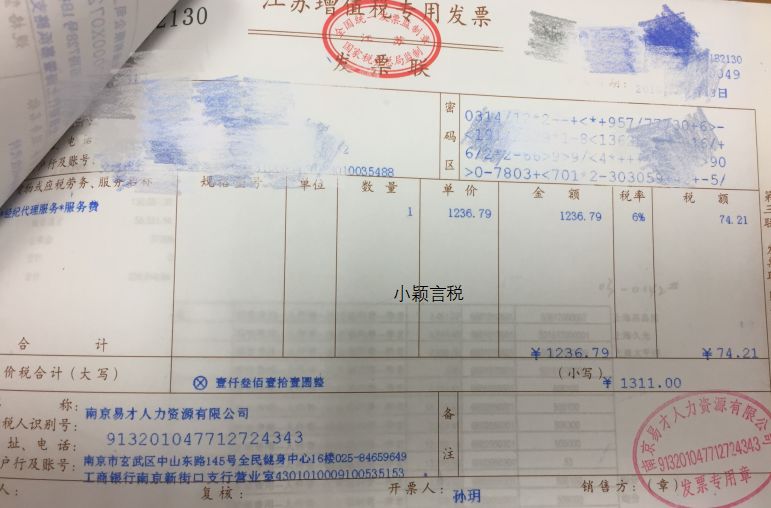

五、发票开具

1.向委托方收取的代理费

可开具增值税专用发票,也可开具普通发票。发票品名为:*经纪代理服务*人力资源外包服务费

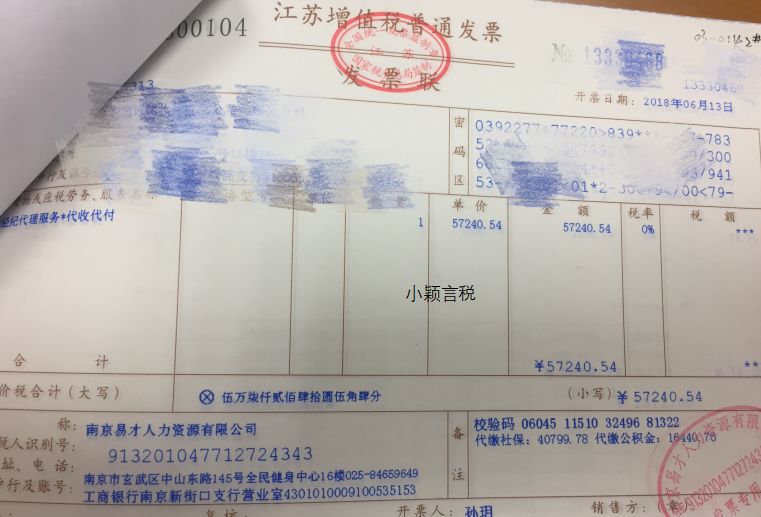

2.向委托方收取并代为发放的工资和代理缴纳的社会保险、住房公积金

根据《关于发布的公告》(国家税务总局公告2018年第28号)和财税〔2016〕47号规定,企业在境内发生的支出项目不属于应税项目的,对方为单位的,以对方开具的发票以外的其他外部凭证作为税前扣除凭证;对方为个人的,以内部凭证作为税前扣除凭证。企业在境内发生的支出项目虽不属于应税项目,但按国家税务总局规定可以开具发票的,可以发票作为税前扣除凭证。

因此,不得开具增值税专用发票,可以开具普通发票或者收款收据作为税前扣除凭证。

注意,如果开具普通发票,发票上的税率目前只能开适用税率,根据总局公告2017年第45号文件规定,对于没有发生销售行为,又需要开具发票的,要填写“未发生销售行为的不征税项目”编码,发票税率栏应填写“不征税”。不征税项目,目前一共是16项。因此下面这张发票的开具是不规范的。

六、会计处理

(一)一般计税

1.向客户单位收取服务费和代付款时

借:银行存款

贷:主营业务收入——经纪代理服务

应交税费——应交增值税(销项税额)

其他应付款——代收代付款

2.代为向客户单位员工发放的工资和代理缴纳的社会保险、住房公积金

借:其他应付款

贷:银行存款

注:如果开具的是带税率发票,只能做收入同时结转成本。下同

(二)简易计税

1.向客户单位收取服务费和代付款,开具发票时:

借:银行存款

贷:主营业务收入——经纪代理服务

应交税费——简易计税 (小规模纳税人为应交税费——应交增值税)

其他应付款——代收代付款

2.代为向客户单位员工发放的工资和代理缴纳的社会保险、住房公积金

借:其他应付款

贷:银行存款

……

七、案例分析

案例一:甲是一家人力资源服务公司,本月人力资源服务收入200万元,受客户单位委托代为向客户单位员工发放的工资和各项费用180万元。代发部分开具的是收款收据。

(一)甲为一般纳税人

1.选择一般计税

应纳税额=(200-180)/1.06*6%=1.13万元。

解析:一般计税时,它的销售额也是差额,不包括代为向客户单位员工发放的工资和代理缴纳的社会保险、住房公积金。

2.选择简易计税

应纳税额=(200-180)/1.05%*5%=0.95万元。

解析:人力资源外包的一般纳税人可以选择简易计税。

(二)甲为小规模纳税人

应纳税额=(200-180)/1.03*3%=0.58万元。

解析:人力资源外包服务的销售额永远是差额,不论一般计税还是简易计税,不论一般纳税人还是小规模纳税人。

案例二:某人力资源外包服务公司属于一般纳税人,实行一般计税,2020年7月份收到客户106000元,其中属于代发的工资薪金、代缴的社保、公积金等支出84800元。代发部分开具的是适用税率发票。

1.收到客户106000元

借:应收账款 106000

贷:主营业务收入 100000

应交税费-应交增值税-销项税额 6000

2.代发工资薪金、代缴的社保、公积金等支出84800元(有观点认为这样扣除)

借:主营业务成本 80000

应交税费-应交增值税-销项税额抵减 4800(有待商榷)

贷:银行存款 84800

纳税申报时能否差额扣除?案例对照:劳务派遣公司的税会处理及案例解析、劳务派遣用工单位的税会处理