2023年1月1日起,个人代开劳务费发票要交哪些税?

财政部 税务总局公告2023年第1号规定

全文链接:2023年第1号公告!关于明确增值税小规模纳税人减免增值税等政策的公告

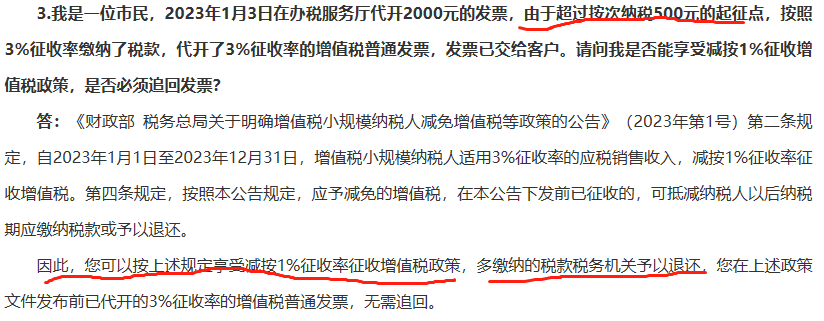

1、适用3%征收率的应税销售收入,减按1%征收率征收增值税。

2、合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。

1.增值税

增值税在个人代开发票时候由税务机关扣。

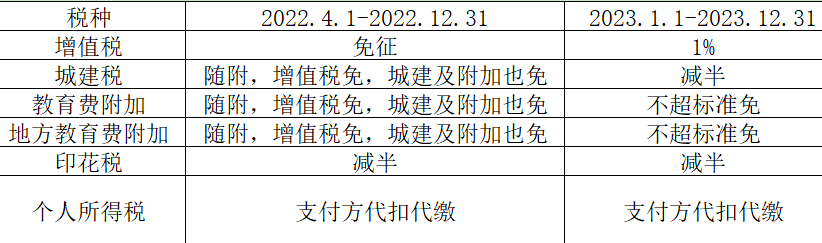

正常情况下3%,2022年4月1日到2022年底有免税政策,2023年起3%减按1%征收。

政策依据:

我国的增值税纳税人分为一般纳税人和小规模纳税人,一般纳税人适用一般计税方法或简易计税方法,小规模纳税人适用简易计税方法。增值税暂行条例实施细则第二十九条规定,年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税。而《增值税暂行条例》第十二条规定,小规模纳税人增值税征收率为3%,国务院另有规定的除外。

所以,正常情况下,自然人提供劳务征收率就是3%。

2023年减按1%征收率征收增值税,个人按次超过500的按1%开票交税,不超过500的免征。

2.城建税

城建税在个人代开发票时候由税务局扣。

正常是以实际缴纳的增值税为计税基础。

如果代开发票时候实际缴纳了增值税,那就以实际缴纳的增值税乘以相应税率计算,目前税率7%、5%、1%三档。

当然还可以按财政部 税务总局公告2022年第10号的规定,享受最高50%的减征。

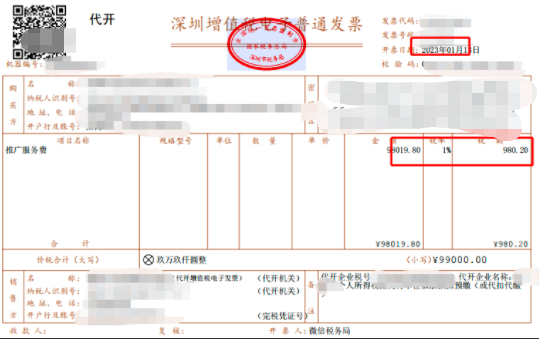

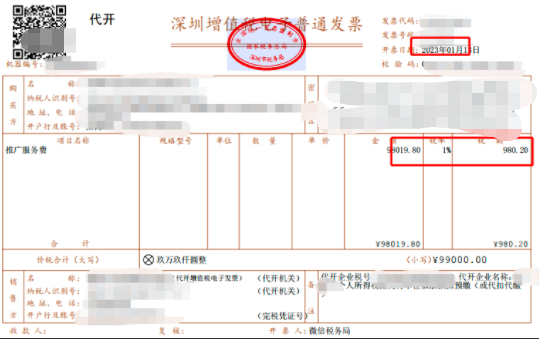

上面这张发票,个人代开时候按1%实际缴纳了40.79的增值税。

城建税=(40.79*7%)*50%=1.43

3.教育费附加、地方教育费附加

教育费附加、地方教育费附加在个人代开发票时候由税务局扣。

教育费附加、地方教育费附加也是以实际缴纳的增值税为计算基础。

如果代开发票时候实际缴纳了增值税,那就以实际缴纳的增值税乘以相应比率计算(教育费附加3%、地方教育费附加2%)

按照财税[2016]12号,自2016年2月1日起,月销售额或营业额不超过10万元(按季度纳税的季度销售额或营业额不超过30万元)的缴纳义务人,享受免征。

如果月度超过10万,季度超过30万,按财政部 税务总局公告2022年第10号,享受最高50%的减免。

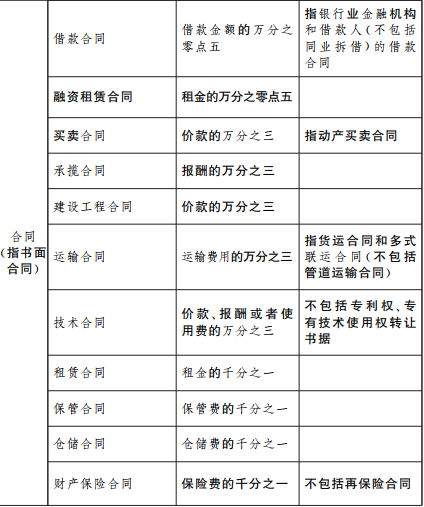

4.印花税

印花税在个人代开发票时候由税务局扣。按财政部 税务总局公告2022年第10号规定,享受最高50%的减免。

具体以合同金额和合同类型乘以相应税率征收。

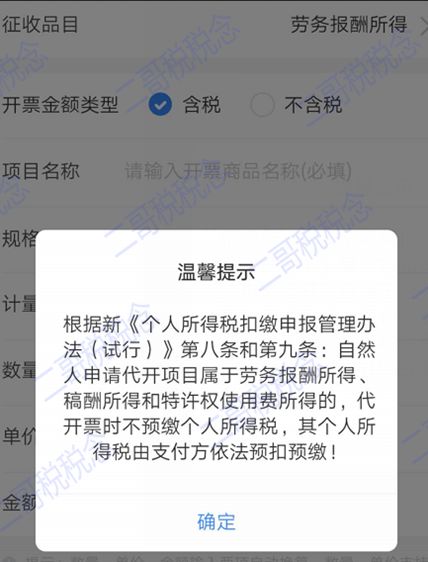

5.个人所得税

个人所得税在代扣发票时候税务局不代扣,而是由支付方依法预扣预缴。(注意:如果是经营所得,一般税务局直接就核定征收了,这种支付方不用履行代扣代缴义务,具体可以看完税证明,看看是不是经营所得)

扣缴义务人向居民个人支付劳务报酬所得、稿酬所得、特许权使用费所得时,应当按照以下方法按次或者按月预扣预缴税款。

劳务报酬所得以收入减除费用后的余额为收入额。

减除费用:预扣预缴税款时,劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

应纳税所得额:劳务报酬所得以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。

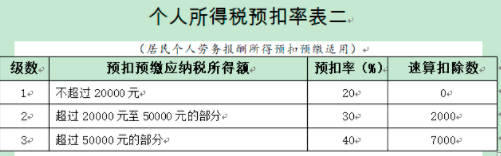

劳务报酬所得适用个人所得税预扣率表如下:

企业支付下面这张发票的劳务费,按照规定应该预扣预缴个人所得税。

具体算法如下:

劳务报酬所得预扣预缴应纳税所得额=每次收入×(1-20%)=98019.80×(1-20%)=78415.84元

注:这里暂不考虑附加扣除,方便计算,实际城建税及附加可以扣除。

劳务报酬所得预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数=78415.84×40%-7000=24366.34元

支付方如何扣缴申报?

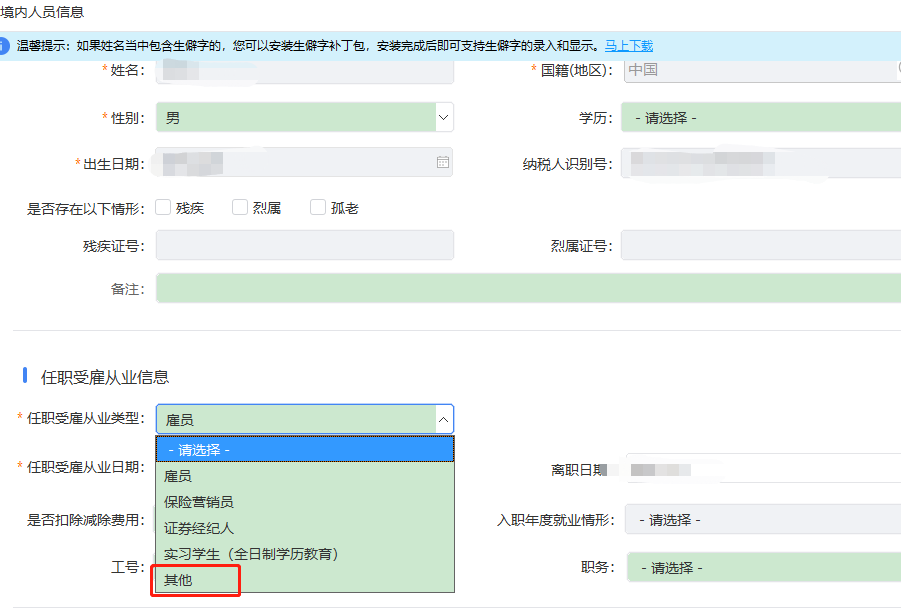

「1」登录自然人电子税务局(扣缴端),先增加采集人员信息,这个时候需要获取纳税人的身份信息,特别注意是任职受雇栏次不能选雇员,否则无法按照劳务报酬扣缴个税。

应选择其他。

「2」在综合所得里面进行劳务报酬填写申报

「3」填写劳务报酬收入相关数据。

「4」计算税额