自然人代开发票,你知道如何把握个税扣缴原则吗?

这个问题虽然很简单,但有较大的迷惑性,我简单的说一下基本处理原则:受票方取得代开发票,是否要扣缴自然人的个人所得税,关键看自然人取得的所得类型是什么,而不是光看发票备注栏注明的的提示语!

具体呢,又可以分成三种境界,且听何博士为您道来。

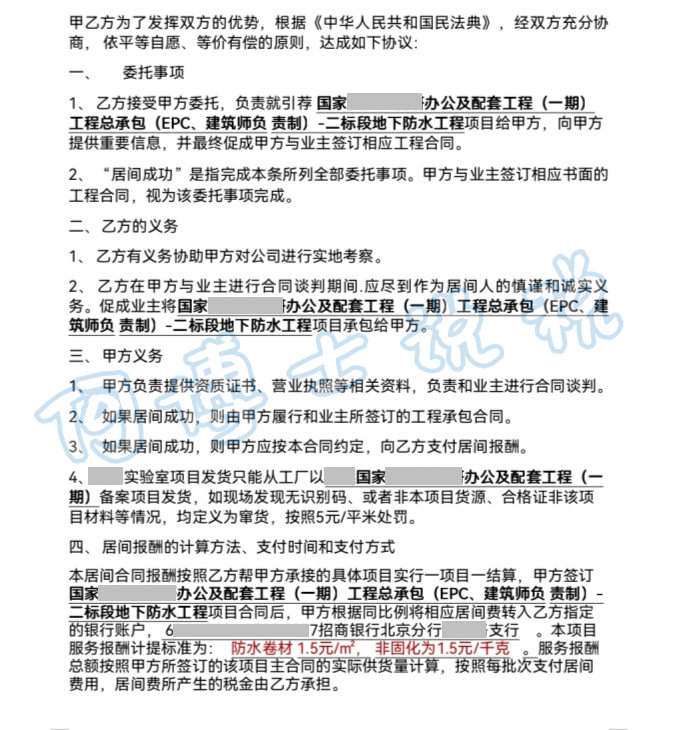

甲公司取得一张郝先生代开的设计审核费发票,公司财务阿强看到备注栏注明「个人所得税由支付方依法代扣代缴或预扣预缴」,于是在支付给郝先生款项时,按照劳务报酬所得预扣预缴其个税800元,支付款项4500元,同时为其做了全员全额扣缴明细申报。

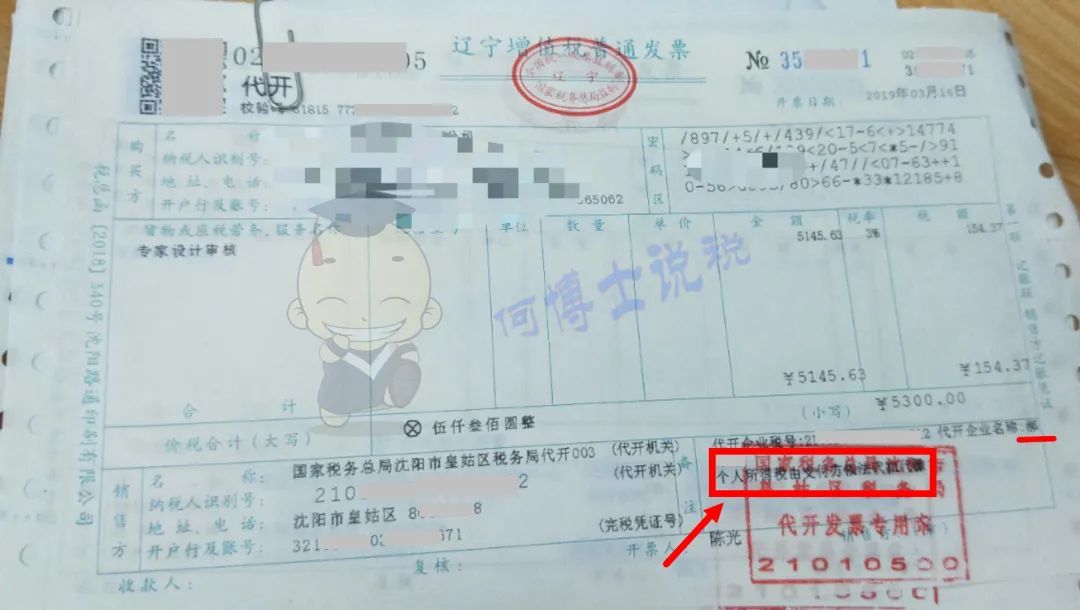

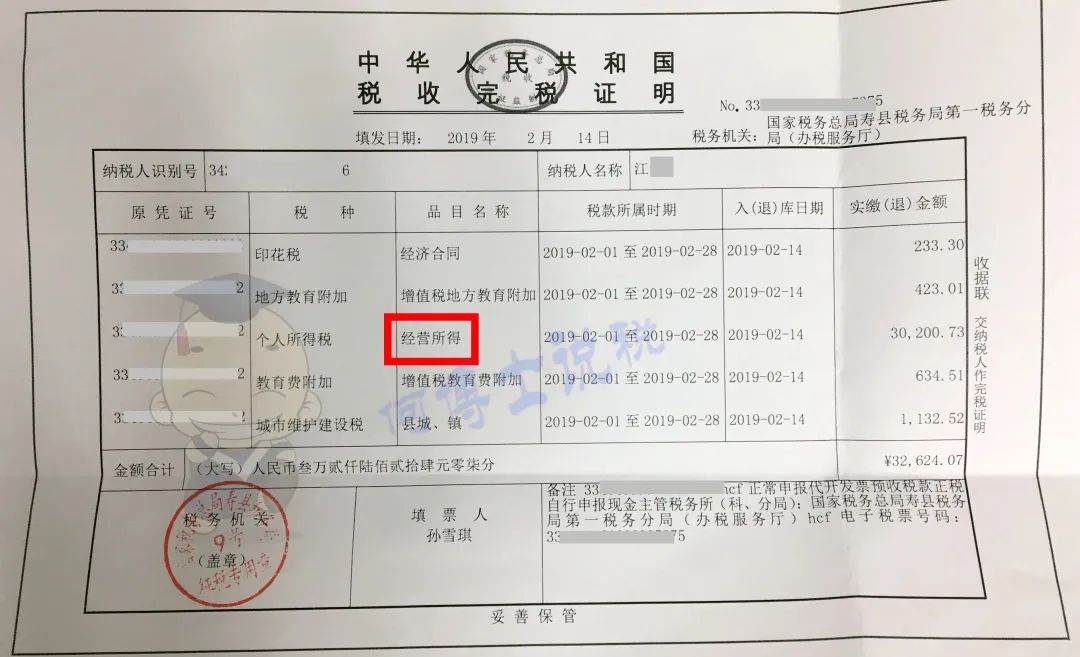

甲公司又取得一张江先生代开的工程款发票,阿强看到备注栏没有标注「个人所得税由支付方依法代扣代缴或预扣预缴」,但注意到该张发票对应的完税凭证上标明发票江先生已经缴纳了个税3万余元,于是全额向江先生支付工程款155万元。

何博士评:阿强凭借肉眼识别法来判断是否扣缴,而且取得了正确的结果,第一张发票为劳务报酬所得项目,需要扣缴;第二张发票为经营所得项目,无需扣缴。

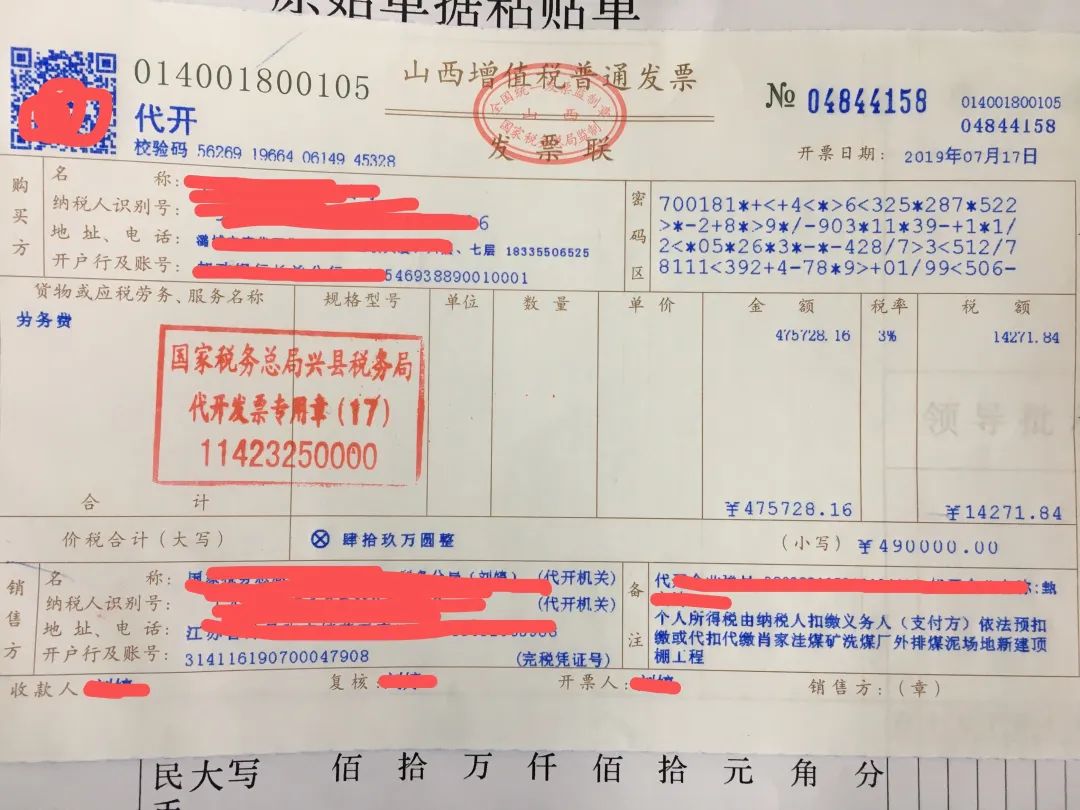

甲公司又取得了一张甄先生代开的劳务费发票,阿强看到备注栏标注「个人所得税由纳税人扣缴义务人(支付方)依法预扣预缴或代扣代缴」,且税务机关代开时并未征收个税,于是照猫画狗,算出按照劳务报酬所得应扣缴甄先生个人所得税=[490000×(1-20%)]×40%-7000=149800元,结果遭到了甄先生的强烈反对,向阿强的领导阿珍投诉,说阿强不懂业务,吃拿卡要。

阿珍仔细审查了对应合同,发现合同明确约定,甄先生承揽甲公司某项目的顶棚建设工程,工程所需辅助材料由甄先生自行采购,设备器具由甄先生自行配备,所需工人由甄先生自行招聘,项目的经营成果归甄先生所有,根据国税发〔1996〕127号,其取得的所得应为经营所得,支付方没有扣缴义务。于是阿珍决定予以放行!

何博士评:阿珍显然比阿强高了一个层次,她的判断非常准确,只要是所得类型为经营所得,无论税务机关在发票上如何标注,支付方均无需扣缴。任你写的再好,我都可以看不见,不是我的责任我是不会履行的!

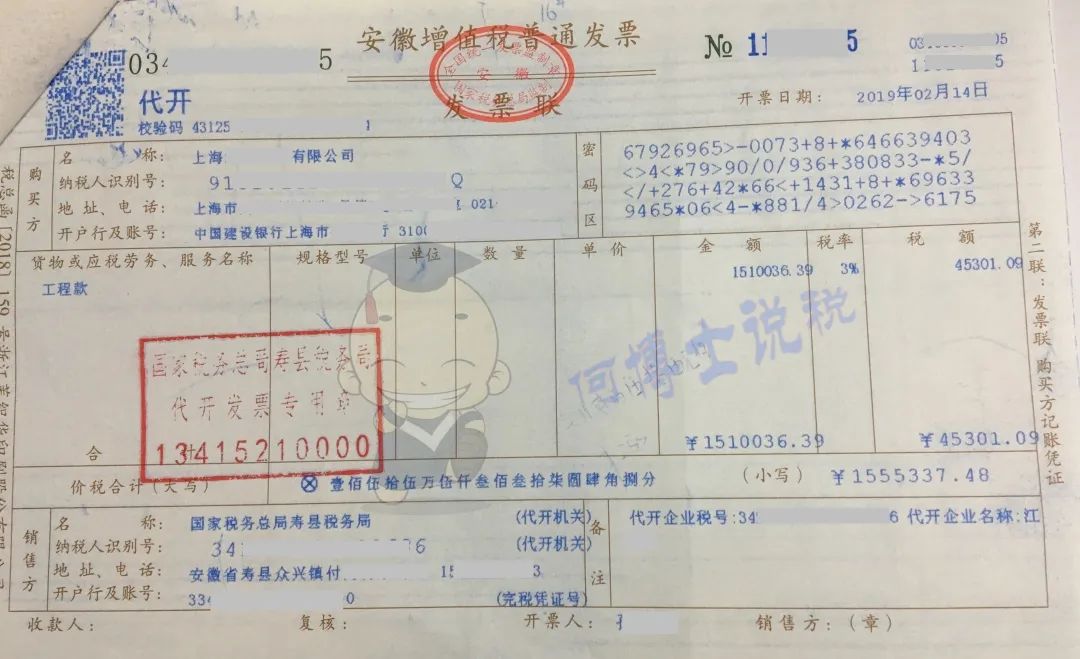

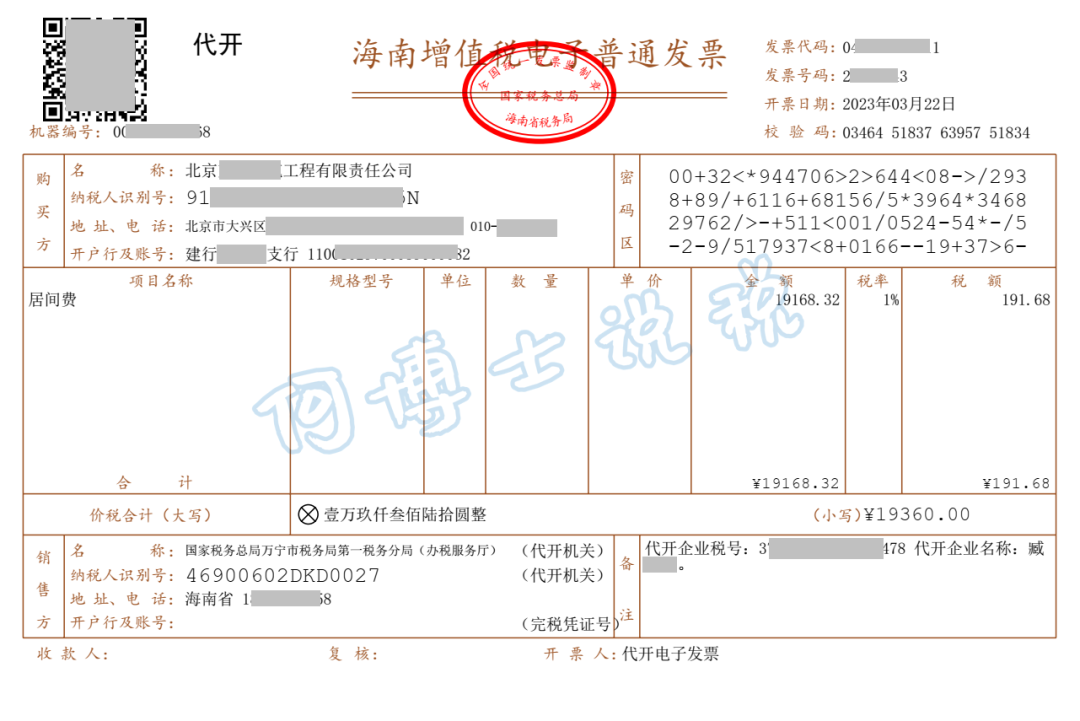

刚刚,甲公司又取得了一张居间费的发票,臧先生给甲公司提供了居间服务,向甲公司提供了与其他公司订立合同的机会,甲公司按照合同约定要向臧先生支付居间费19360元,取得臧先生代开发票如下:

阿强由于上次犯过错,这次特别认真,一看备注栏无标注,没有要求扣缴,二看完税凭证,代开发票税务机关已经征收臧先生个税95.84元,税目一栏显示「经营所得」,大笔一挥,全额支付,阿珍审批时,也没有不同意见。

税务顾问阿涛正好登门造访,看完这张发票以后,又把合同拿来仔细看了一下,发现这是自然人提供了独立个人劳务而取得的报酬,属于典型的劳务报酬所得,税务机关按照经营所得征收个税,显属不当,并不能免除甲公司的扣缴义务,应当补扣臧先生个税。