财政补贴的税会处理

(一)会计处理

4.增值税出口退税不属于政府补助。理解:增值税出口退税实际上是政府退回企业事先垫付的进项税,所以不属于政府补助。

5.与企业销售商品或提供服务等活动密切相关的政府补助,不适用政府补助准则,适用收入准则。以新能源汽车为例,按每辆新能源轿车售价13万元,其中补贴8万元,补助对象是消费者,新能源汽车生产企业在销售新能源汽车产品时按照扣减补助后的价格与消费者进行结算,中央财政按程序将企业垫付的补助资金再拨付给生产企业。对新能源汽车厂商而言,如果没有政府的新能源汽车财政补贴,企业不会能低于成本的价格进行销售 ,政府补贴实际上是新能源汽车销售对价的组成部分。因此,新能源汽车厂商从政府取得的补贴,应当按照14号收入准则规定进行会计处理。

(二)案例(摘自每日税讯)

政府为鼓励企业使用环保设备,对购置环保设备的企业予以补助。2020年乙公司以自有资金200万元和政府补助100万元购入一台价值300万元的环保设备售价,按5年折旧,该政府补助不符合不征税收入条件。假设企业采用全额法,会计处理如下(不考虑增值税):

2.购进固定资产时:

贷:银行存款 300

3.计提折旧:简化每年折旧为300/5=60(万元)

贷:累计折旧 60

4.2020年末:政府补助对应的折旧为100/5=20(万元)

贷:其他收益 20

5.2021年末:

贷:其他收益 20

6.2022年~2024年度相同。

税务处理:2020年一次性确认政府补助收入100万元,调增80万元(100-20),2021-2024年度每年调减应纳税所得额20万元。

假设企业采用净额法,会计处理如下(不考虑增值税):

1.收到政府补助时:

贷:递延收益 100

2.购进固定资产时:

贷:银行存款 300

贷:固定资产 100

3.该环保设备账面价值为200万元,每年折旧为:200/5=40 (万元)。

4.2020年~2024年:

贷:累计折旧 40

2020年一次性调增收入100万元,固定资产计税基础增加100万元,固定资产计税基础为300万元,可税前扣除折旧额为60万元(300/5),调增折旧额20万元(60-40),合计调增应纳税所得额80万元 (100-20);2021年~2024然后每年调减应纳税所得额20万元。

二、增值税处理

1.在2020年1月1日以前,按照《国家税务总局关于中央财政补贴增值税有关问题的公告》(2013年第3号,已废止)处理:纳税人取得的中央财政补贴,不属于增值税应税收入,不征收增值税。

2.在2020年1月1日以后,按照《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)第七条规定处理:纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。

3.小规模纳税人免征增值税

贷:主营业务收入/预收账款 80000

应交增值税 2400

本月不含税销售额80000元,不超过10万元,可以享受小微增值税免税优惠。根据22号文和《企业会计准则第16号——政府补助》(财会〔2017〕15号)第十一条规定,与企业日常活动相关的政府补助,应当按照经济业务实质,计入其他收益或冲减相关成本费用。

贷:其他收益/营业外收入 2400

4.企业招用自主就业退役士兵,并按定额扣减增值税的,应当将减征的税额计入当期损益

贷:其他收益

贷:银行存款 480

贷:管理费用 480

6.收到个人所得税手续费返还

应交税费——应交增值税(销项税额)

或:应交税费——应交增值税(小规模纳税人)

(二)解读(摘自:国家税务总局:关于财政补贴等增值税政策问题即问即答)

1.某新能源汽车企业2020年才收到2019年销售新能源汽车的中央财政补贴,请问需要缴纳增值税吗?

答:从2020年1月1日起取得的财政补贴收入,是指纳税人2020年1月1日以后销售货物、劳务、服务、无形资产、不动产,取得的财政补贴。纳税人2020年1月1日后收到2019年12月31日以前销售新能源汽车对应的中央财政补贴收入,属于《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号,以下称45号公告)第七条规定的“本公告实施前,纳税人取得中央财政补贴”情形,应继续按照《国家税务总局关于中央财政补贴增值税有关问题的公告》(2013年第3号)的规定执行,无需缴纳增值税。

2.某企业取得了废弃电器电子产品处理资格,从事废弃电器电子产品拆解处理。2020年,该企业购进废弃电视1000台,全部进行拆解后卖出电子零件,按照《废弃电器电子产品处理基金征收使用管理办法》(财综〔2012〕34号)规定,取得按照实际完成拆解处理的1000台电视的定额补贴,是否需要缴纳增值税?

答:该企业拆解处理废弃电视取得的补贴,与其回收后拆解处理的废弃电视数量有关,与其拆解后卖出电子零件的收入或数量不直接相关,不属于45号公告第七条规定的“销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩”,无需缴纳增值税。

3.为鼓励航空公司在本地区开辟航线,某市政府与航空公司商定,如果航空公司从事该航线经营业务的年销售额达到1000万元则不予补贴,如果年销售额未达到1000万元,则按实际年销售额与1000万元的差额给予航空公司航线补贴。如果航空公司取得该航线补贴,是否需要缴纳增值税?

答:本例中航空公司取得补贴的计算方法虽与其销售收入有关,但实质上是市政府为弥补航空公司运营成本给予的补贴,且不影响航空公司向旅客提供航空运输服务的价格(机票款)和数量(旅客人数),不属于45号公告第七条规定的“与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩”的补贴,无需缴纳增值税。

4.增值税一般纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按什么税率计算缴纳增值税?

答:增值税一般纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,按其销售货物、劳务、服务、无形资产、不动产的适用税率计算缴纳增值税。

(一)不征税收入

1.自 2008年1月1日起,对企业取得的由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除。

企业的不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;企业的不征税收入用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。

5.企业取得的政府补助,会计处理时采用直接冲减研发费用方法且税务处理时未将其确认为应税收入的,应按冲减后的余额计算加计扣除金额。修订后的政府补助准则在总额法的基础上,新增了净额法,将政府补助作为相关成本费用扣减。按照企业所得税法的规定,企业取得的政府补助应确认为收入,计入收入总额。净额法产生了税会差异。企业在税收上将政府补助确认为应税收入,同时增加研发费用,加计扣除应以税前扣除的研发费用为基数。但企业未进行相应调整的,税前扣除的研发费用与会计的扣除金额相同,应以会计上冲减后的余额计算加计扣除金额。比如,某企业当年发生研发支出200万元,取得政府补助50万元,当年会计上的研发费用为150万元,未进行相应的纳税调整,则税前加计扣除金额为150×加计扣除比例。

依据:《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)第七条第(一)项

6.与政策性搬迁有关的税务处理

(三)企业所得税申报表的填写

公司2018年1月从市政府取得了财政补助120万元,用于购买新设备改造工艺。如果当月利用该项补助资金购买了120万元的新设备专门用于研发,预计使用10年。假设该企业采用全额法核算政策补助。

1.2018年1、2月会计处理

(1)收到资金时:

借:银行存款 1200000

贷:递延收益 1200000

(2)购置固定资产:

借:固定资产 1200000

贷:银行存款 1200000

(3)次月起计提折旧:

借:研发支出 10000

贷:累计折旧 10000

(4)分摊递延收益:

借:递延收益 10000

贷:其他收益 10000

3-12月会计分录略

2.政府补助作为应税收入申报表填写

填写A105020“未按权责发生制确认收入纳税调整明细表”,收到政府补助时,调增应纳税所得额120万元;确认其他收益时调减11万元,合计纳税调增应纳税所得额109万元。

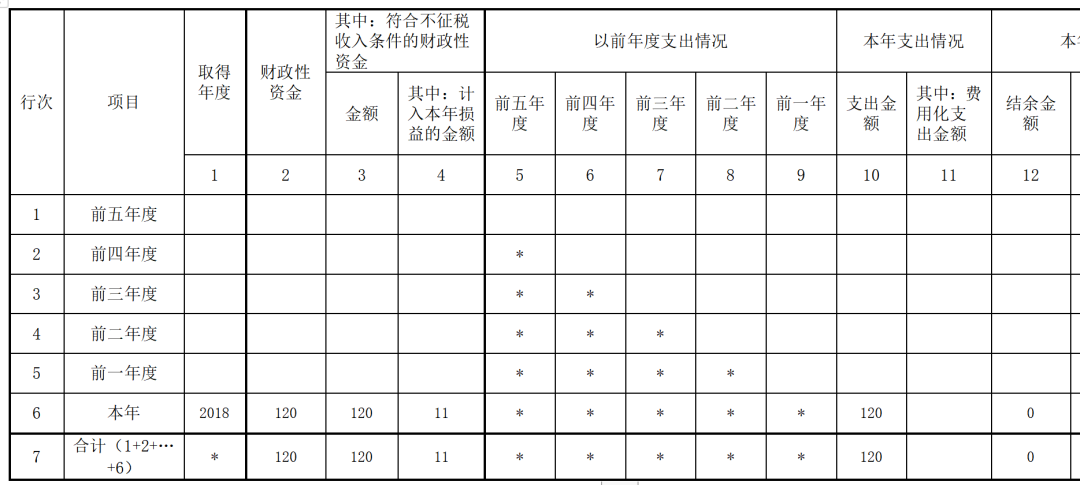

A105020未按权责发生制确认收入纳税调整明细表

A105040表适用于发生符合不征税收入条件的专项用途财政性资金纳税调整项目上的纳税人填表,因此政府补助作为应税收入时无需填写。

3.政府补助作为不征税收入时申报表的填写

(1)收到政府补助120万作为不征税收入,会计与税法均不确认收入,无需填写A105020表“未按权责发生制确认收入纳税调整明细表”。

(2)分摊递延收益11万元,会计上确认其他收益,填写A105040“专项用途财政性资金纳税调整明细表”。第4列“计入本年损益的金额”填报第3列“其中符合不征税收入条件的财政性资金“中,会计处理时计入本年(申报年度)损益的金额,进行纳税调减。第11列”费用化支出金额“:填报纳税人历年作为不征税收入处理的符合条件的财政性奖金,在本年(申报年度)用于支出计入本年损益的费用金额,进行纳税调增。用支出金额和费用化支出金额两列进行展现。第14列”应计入本年应税收入金额“:填报企业以前年度取得财政性资金且已作为不征税收入处理后,在5年(60个月)内未发生且未缴回财政部门或其他拨付资金的政府部门,应计入本年应税收入的金额,进行纳税调增。

A105040 专项用途财政性资金纳税调整明细表

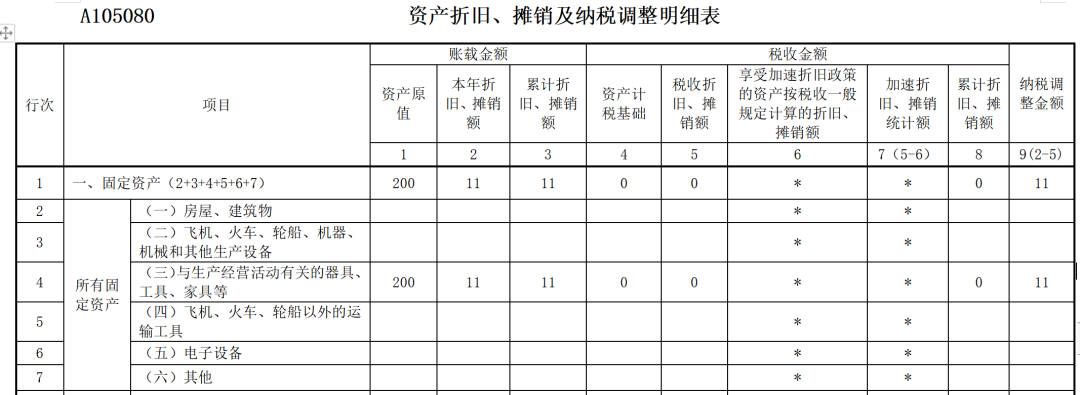

3.设备折旧不得在税前扣除,填写A105080 “资产折旧、摊销及纳税调整明细表”,应调增应纳税所得额11万元。

本文由小颖言税原创整理,转载请注明来源。